盘兴数智弃A赴港IPO:业务结构单一 50亿估值光环下存隐忧

- 国际

- 2025-02-24 18:57:06

- 6

盘兴数智的港股冲刺,是A股上市计划失利后的战略调整。

2021年,公司曾接受浙商证券的A股上市辅导,但最终未能提交申请这一结果背后,折射出A股市场对拟上市企业日益严格的审核标准:一是A股对企业的持续盈利能力、财务合规性要求趋严。盘兴数智虽营收增长显著(2022-2023年收入增速达65%),但净利润率仅3%左右,毛利率更从13%持续下滑至7.8%。二是作为线上营销服务商,盘兴数智业务模式依赖流量采购成本(占比超90%),议价能力弱且市场分散,或与A股偏好的“硬科技”定位存在偏差。

50亿估值光环下的隐忧

尽管盘兴数智估值自2021年起维持在50.49亿元,但这一数字暗含隐忧。

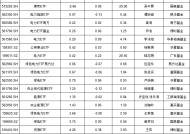

首先是增长与盈利的失衡。2024年前三季度,公司营收6.73亿元(同比增54%),但毛利率仅7.8%,反映成本控制能力薄弱。流量采购成本占销售成本90%以上,且对单一供应商依赖度高达86.5%,议价权缺失。

二是业务结构单一风险:线上营销服务收入占比超90%,而高毛利的SaaS业务(毛利率约30%)占比不足10%,且增速放缓。

在高度分散的市场中,盘兴数智面临双重压力:一是市场份额弱势:2023年其浙江省内市占率仅1.3%,全国排名未进前五,与头部企业差距显著。二是研发投入不足:2024年前三季度研发费用率不足1%,远低于行业平均水平,AI等技术赋能更多停留在概念层面。

募资计划与未来突围方向

盘兴数智此次IPO募资拟用于技术升级(AI与SaaS研发)、硬件更新及战略收购,但需关注以下风险:

一是流量成本刚性:依赖第三方平台流量的商业模式难以突破,若抖音、快手等渠道政策变化,将直接冲击盈利。

二是客户集中度隐患:前五大客户收入占比达43.4%,中小客户粘性不足,抗风险能力有待考证。

盘兴数智的港股之路,是政策环境、行业特性与企业禀赋共同作用的结果。短期内,港股为其打开了融资窗口;但长期看,需解决盈利模式单一、技术壁垒薄弱等根本问题。在数字经济浪潮中,资本市场的选择既是试金石,也是放大镜——唯有真正构建核心竞争力,方能在估值与价值的博弈中破局。

注:本文创作借助AI工具收集整理公开报道及市场数据撰写成文。

有话要说...